El BCE lleva los tipos de interés a niveles de hace dos décadas con otra subida de 0,25 puntos

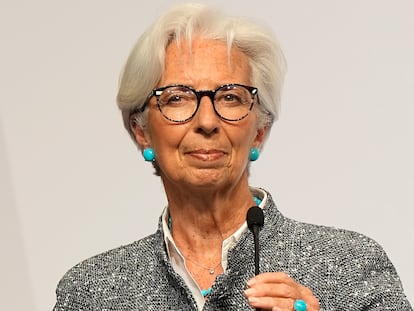

Lagarde eleva el precio del dinero hasta el 4,25% y pone por primera vez sobre la mesa una posible “pausa”

Hace un año, el Banco Central Europeo (BCE) dejaba atrás una era inédita en su historia para abrir un capítulo completamente distinto. La institución que preside Christine Lagarde dijo adiós a la época del dinero ultrabarato para ejecutar la mayor subida de tipos de interés de la zona euro para aplacar una inflación galopante que llegó a los dos dígitos. La autoridad monetaria ha profundizado este jueves en esa escalada adentrándose en un territorio propio de comienzos de siglo con una subida de los tipos de interés de un cuarto de punto, situándolos en el 4,25%. El final de ciclo, sin embargo, está cerca. Y Fráncfort prepara ya la pista de aterrizaje para usarla después del verano, sin especificar cuándo. La reunión de septiembre es, en palabras de Lagarde, un “puede ser decisivo”. “Decidiremos si subimos tipos o hacemos una pausa”, ha anunciado.

Las economías de la zona euro han emprendido de nuevo una suerte de desacople. Alemania, en recesión desde el primer trimestre del año, vio cómo en junio la inflación volvía a escalar. En el otro extremo, España sigue creciendo y creando empleo a la vez que los incrementos de precios ese mismo mes se situaron por debajo del 2%, dentro del objetivo del BCE. “Eso demuestra la belleza de Europa”, ha afirmado Lagarde al hablar del caso español. No obstante, la francesa ha recordado que el BCE debe observar los datos agregados de la zona euro para cumplir con su mandato. Y estos mejoran —la inflación ha bajado al 5,5%—, pero no con el vigor que querría ver. “La inflación continúa disminuyendo, pero aún se espera que siga siendo demasiado alta durante demasiado tiempo”, ha advertido la jefa del Eurobanco.

La decisión de subir los tipos de interés por novena vez consecutiva, adoptada por unanimidad, llega después de que la Reserva Federal optara el miércoles por volver a subir el precio del dinero para resfriar una economía que sigue resistiendo los golpes del banco central. El movimiento del BCE adentra los tipos en el terreno en el que la institución se movía en el año 2000, cuando un crecimiento de casi el 4% aupaba los precios. El alza de precios actual es distinta. Empezó por el fin de una pandemia que generó una gran bolsa de ahorro y por el atasco global en la cadena de suministros. Esos dos factores apenas tienen ya incidencia en los precios. Ahora Fráncfort se fija en dos dinámicas: el “aumento de los salarios” y los “aún sólidos márgenes de beneficios”. Aun así, Lagarde no aprecia aún efectos de segunda ronda y, en línea con el FMI, cree que las empresas pueden absorber los incrementos de sueldos con los beneficios de los últimos dos años.

En cualquier caso, el bolsillo de los españoles sufre ahora sobre todo por el aumento de las cuotas hipotecarias. De las decisiones que se toman cada mes y medio en Fráncfort dependen los presupuestos de más de cinco millones de hogares de España que firmaron su préstamo a tipo variable. Para ellos, hay una buena noticia. O más bien, media. El BCE ya barrunta una “pausa” en las subidas. Así queda reflejado en el comunicado, en el que cada palabra está cuidadosamente elegida —nada es “irrelevante”, ha dicho Lagarde—. Los tipos de interés ya no se “llevarán” a un terreno que enfríe la economía, sino que se “fijarán” en ese espacio. En septiembre, pues, la autoridad monetaria puede decidir subir o mantener los tipos. Lo que seguro que no ocurrirá —y ahí está la mitad más dolorosa de la noticia— es que el precio del dinero baje. Es más: ninguna solución será definitiva. Es decir, pueden parar y luego reanudar los incrementos. “Si bien algunos indicadores muestran signos de moderación, la inflación subyacente se mantiene en niveles, en general, elevados”, ha recordado Lagarde.

Deterioro económico

En la reunión de septiembre, los consejeros del BCE tendrán en su poder nuevas previsiones económicas, sabrán si han logrado empezar a retirar la roca de la inflación subyacente y podrán observar si el grifo del crédito sigue cerrándose. Esas son las tres variables que guiarán su decisión. El gobernador del Banco de Holanda, Klaas Knot —un destacado miembro del sector más ortodoxo— ya había dejado antes de la reunión en el aire la subida de septiembre. No en vano, el BCE corre el riesgo de pasarse de frenada a pesar de la fortaleza que exhibe Europa. “Las perspectivas económicas a corto plazo para la zona del euro se han deteriorado, debido en gran medida a una demanda interna más débil”, ha afirmado Lagarde, quien ha anticipado que el empleo puede empezar a resentirse en el sector industrial.

El BCE sigue, de forma paralela, desprendiéndose de la cartera de bonos que acumuló durante las crisis de la deuda y de la pandemia. Sin embargo, la reducción del balance no ha estado entre las principales armas de Lagarde para combatir la inflación. Y seguirá siendo así aunque a la vuelta del verano se opte por congelar las subidas de tipos. Ese proceso preocupaba sobre todo al sector heterodoxo del Eurobanco, que temía por que la salida del BCE de los mercados de deuda castigara de nuevo los bonos de los países periféricos. Las primas de riesgo finalmente se han comportado pese al endurecimiento de la política monetaria. No obstante, para hacer ese proceso más digerible para los bancos centrales, que acumulan pérdidas por las subidas de tipos, el BCE ha decidido también fijar la remuneración de las reservas mínimas en el 0%. Lagarde ha explicado que esta decisión “mejorará la eficiencia de la política monetaria al reducir el importe total de intereses que debe pagarse por las reservas a fin de aplicar la orientación adecuada.

Los mercados han aplaudido la decisión del BCE y las ganancias en Bolsa se han acentuado después de su comparecencia. El euro, en cambio, ha caído frente al dólar ante un discurso mucho más blando y la rentabilidad de la deuda soberana ha subido. “Esperamos que los datos [de septiembre] sean lo suficientemente débiles como para justificar una interrupción, ya que las presiones inflacionistas subyacentes están disminuyendo y la actividad sigue debilitándose conforme el efecto del endurecimiento anterior se transmite a la economía”, explica Felix Feather, analista de Economía Europea de Abrdn.

Sigue toda la información de Economía y Negocios en Facebook y Twitter, o en nuestra newsletter semanal

Sobre la firma